Cara Menghitung PPh 21 atas THR atau Bonus Bos Pajak

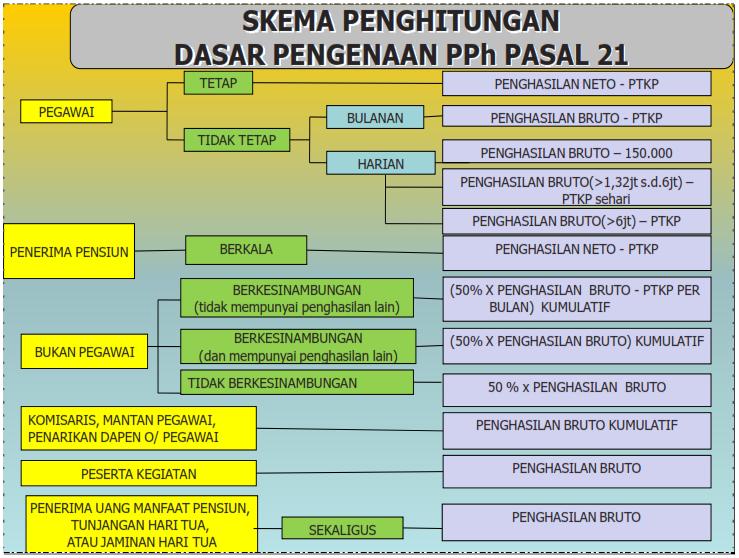

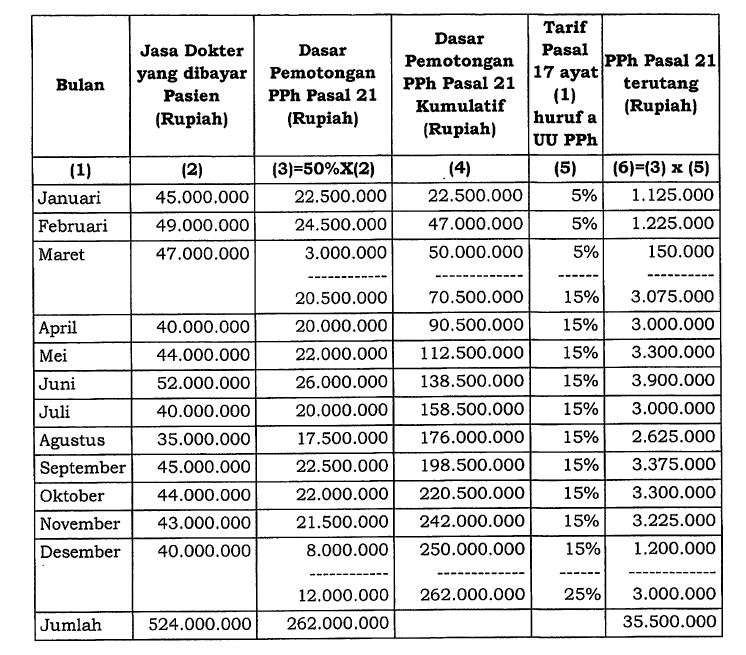

JAKARTA, DDTCNews - Lampiran PMK 168/2023 memuat contoh penghitungan pajak penghasilan (PPh) Pasal 21 untuk bukan pegawai. Salah satunya adalah contoh penghitungan PPh Pasal 21 atas imbalan jasa. Penghitungan besarnya PPh Pasal 21 terutang menggunakan tarif Pasal 17 ayat (1) huruf a UU PPh dikalikan dengan 50% dari jumlah bruto penghasilan yang.

Menghitung PPh Pasal 21 — MRB Finance

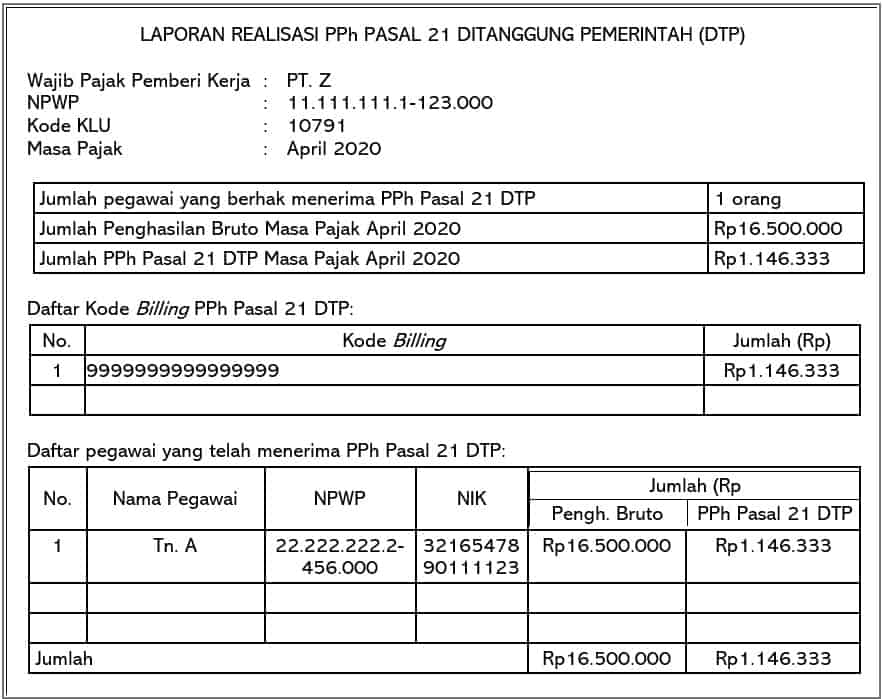

SPT Masa PPh Pasal 21/26 terdiri dari induk dan lima jenis lampiran. SPT Masa PPh 21/26 wajib dilaporkan pada tanggal 20 bulan berikutnya.. Cara Membuat Bukti Potong PPh Pasal 21 Tidak Final.. Menentukan Penghasilan Bruto untuk Menghitung PPh Pasal 21 Dewa Suartama 10 January 2024 Sharing Forum : PPh 21 Tenaga Ahli atas Karyawan Tetap

Awasome Cara Menghitung Pph 21 Jika Ada Penurunan Gaji References

Peraturan Pemerintah Nomor 58 tahun 2023 tentang tarif pemotongan pajak penghasilan pasal 21 atas penghasilan sehubungan dengan pekerjaan, jasa, atau kegiatan mulai diterapkan pada januari 2024. Dalam peraturan ini ada 2 skema tarif untuk perhitungan PPh pasal 21 Karyawan yaitu skema Tarif Efektif Rata-Rata (TER) dan Tarif Progresif PPh pasal.

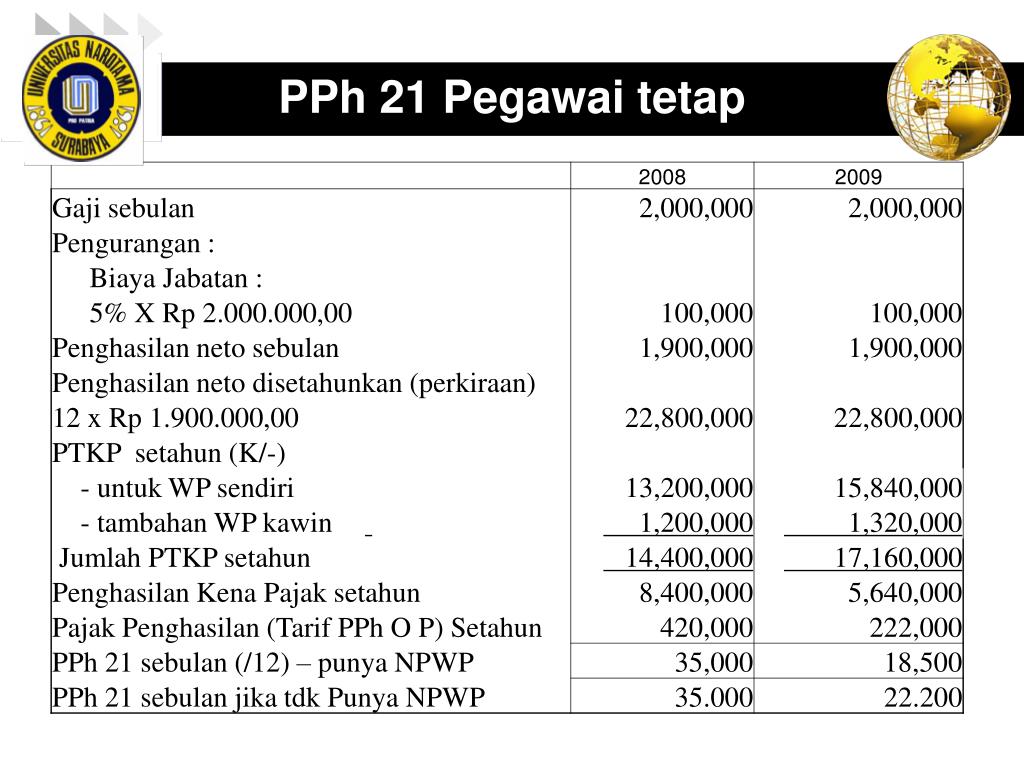

Cara menghitung PPh 21 Pegawai Tetap Gaji Bulanan DokterPajak

Saat beban pajak menyerang, menghitung PPh 21 bisa membuat kepala pening. Tetapi jangan khawatir! Kali ini, kita akan membahas cara menghitung PPh 21 khusus untuk jasa produksi. Ambil secangkir kopi favoritmu dan mari kita mulai! Berbicara PPh 21 Sebelum kita meluncur ke formula dan angka-angka, mari kita pahami terlebih dahulu apa itu Pajak Penghasilan Pasal […]

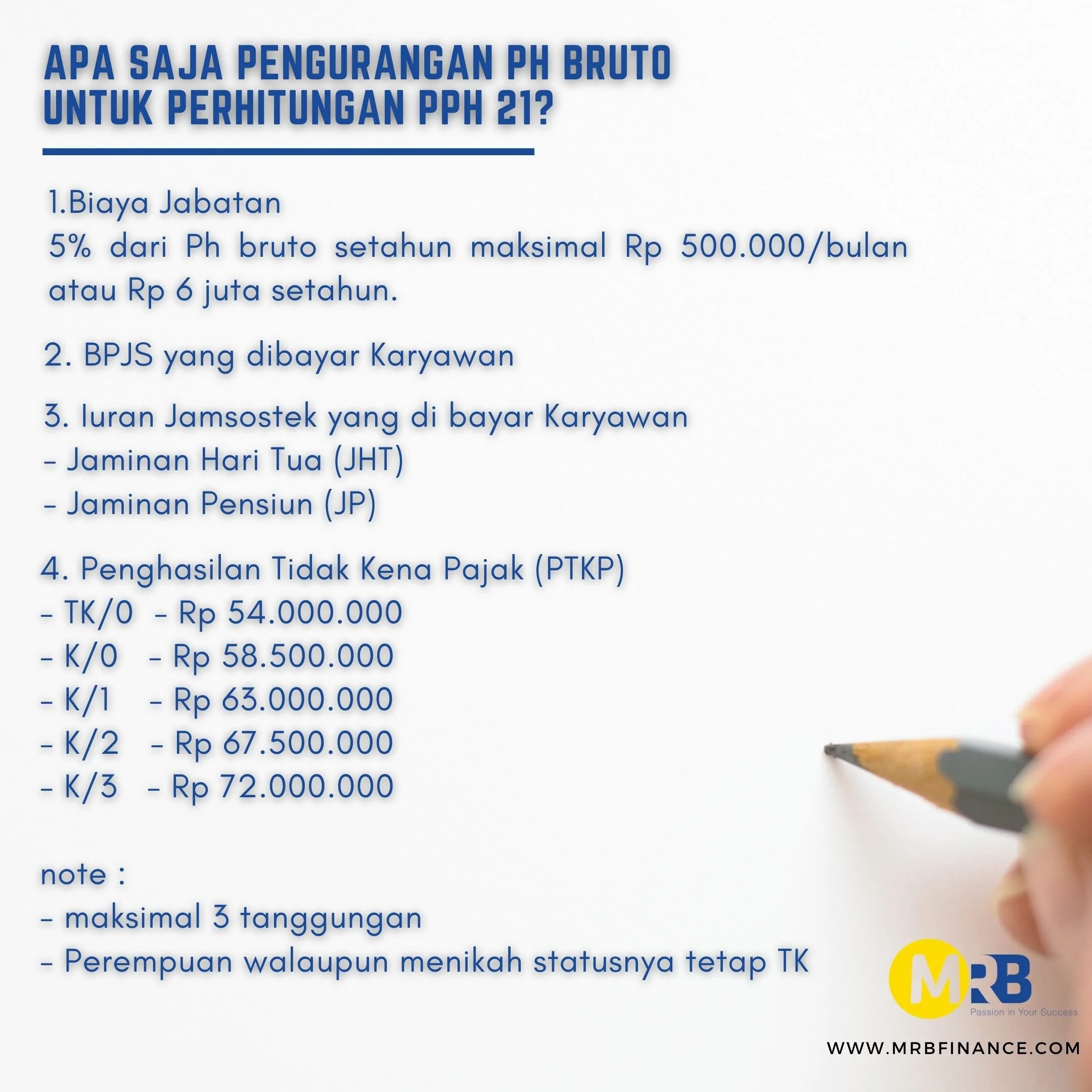

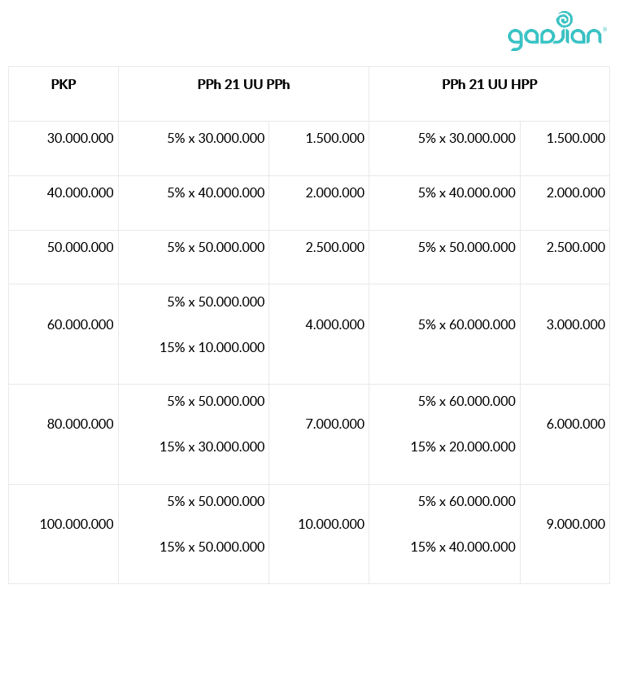

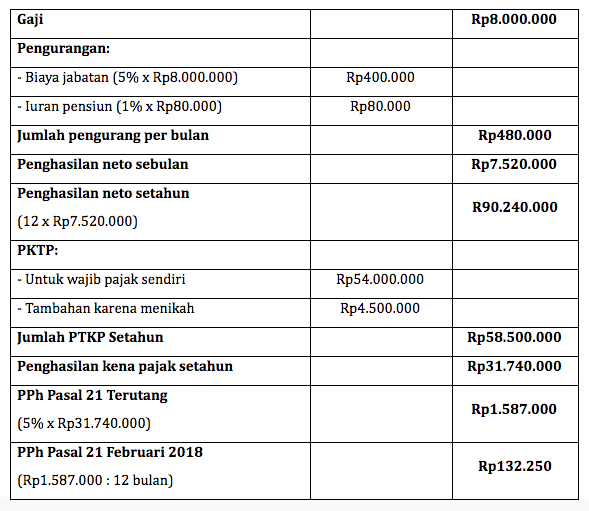

Pajak Pasal 21 Homecare24

Saat menghitung PPh Pasal 21 dengan Tarif Pasal 17 UU PPh, pemotong menghitung Dasar Pengenaan Pajak (DPP) dengan cara Penghasilan Neto dikurangi Penghasilan Tidak Kena Pajak (PTKP) sehingga dapat kita ketahui besaran Penghasilan Kena Pajak (PKP). Pasal 17 UU PPh memiiki lima lapisan tarif sesuai nilai PKP yang telah diperoleh sebelumnya.

Cara Menghitung Pajak PPh 21 dengan Rumus Excel Rumus IF NeicyTekno

Berikut ini adalah cara menghitung Pajak Penghasilan Pasal 21 pegawai tidak tetap yang menerima penghasilan tidak berkesinambungan: Ardi adalah pegawai tenaga lepas untuk desain grafis di PT. Cahaya Kurnia dengan penghasilan Rp 5.000.000. Besarnya PPh 21 yang terutang adalah: 5% x 50% x Rp 5.000.000,00 = Rp 125.000.

Contoh Soal Dan Jawaban Pph Pasal 21

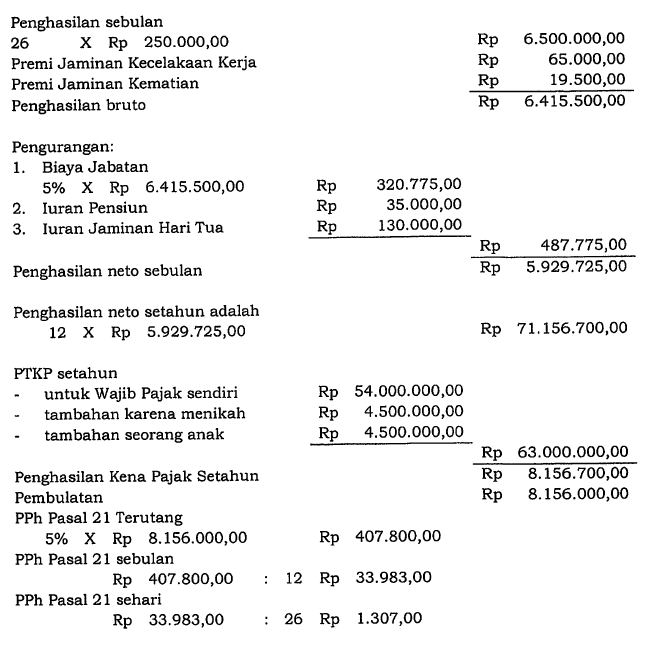

Tantiem, Bonus, Gratifikasi, Jasa Produksi dan THR. Penghasilan Bruto. B. Pengurang. Biaya Jabatan. Iuran Pensiun atau Iuran THT/JHT. Zakat/Sumbangan Keagamaan yang Bersifat Wajib yang Dibayarkan Melalui Pemberi Kerja.. PPh Pasal 21 atas PKP. PPh Pasal 21 Dipotong Masa Sebelumnya. PPh Pasal 21 Terutang Setahun/Disetahunkan. PPh Pasal 21 yang.

Cara Hitung Pajak Progresif PPh Pasal 21

Berikut ini tipspajak.com berikan Contoh Kasus dan Panduan Perhitungan PPh Pasal 21 Tahun 2024 berdasarkan PMK-168/2023. Langsung ke isi. Menu. Menu.. Panduan Pemotongan PPh Pasal 21 atas Imbalan Jasa yang ada biaya materialnya yang lengkap kami bahas. Aplikasi Penghitung PPh 21 Terbaru 2024; Cara Buat Ebupot 21 dan SPT Masa PPh 21 di DJP.

Ppt Pph Pasal 21 Homecare24

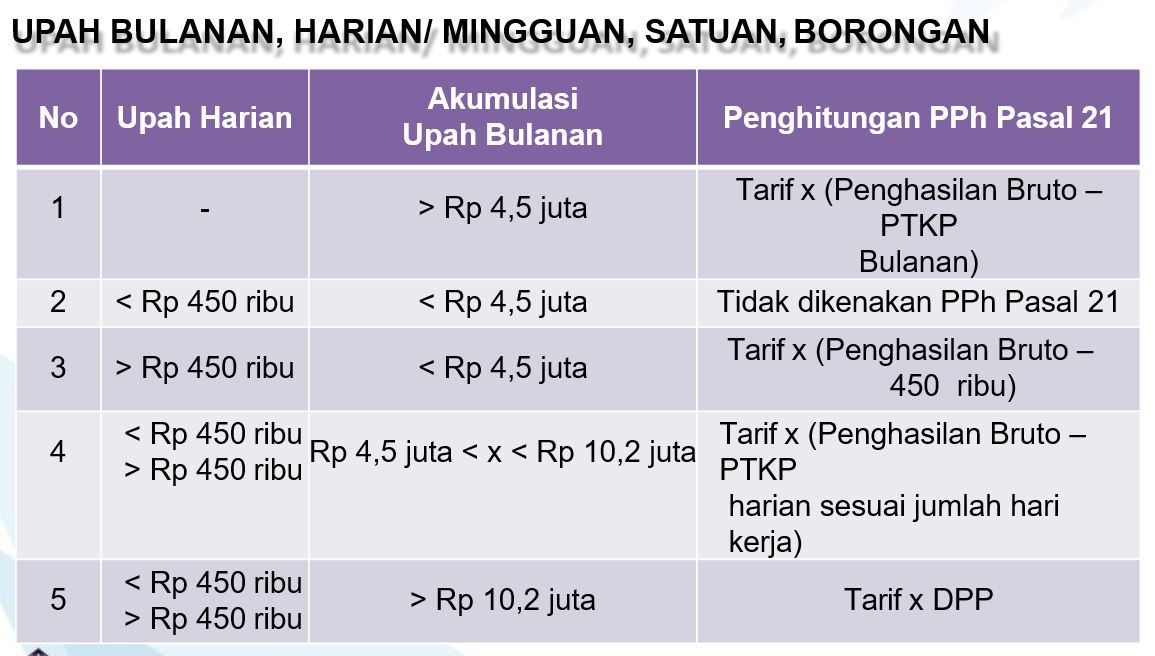

Simulasi Cara Menghitung PPh 21 Terlengkap dan Terbaru- Pajak penghasilan pasal 21 atau PPh 21 adalah jenis pajak atas penghasilan yang bersifat teratur dan tidak teratur yang diterima karyawan tetap maupun tidak tetap.Penghasilan teratur, misalnya gaji, tunjangan tetap, dan lembur. Sedangkan, penghasilan tidak teratur bisa berupa upah harian/satuan/borongan bagi karyawan freelance, THR, bonus.

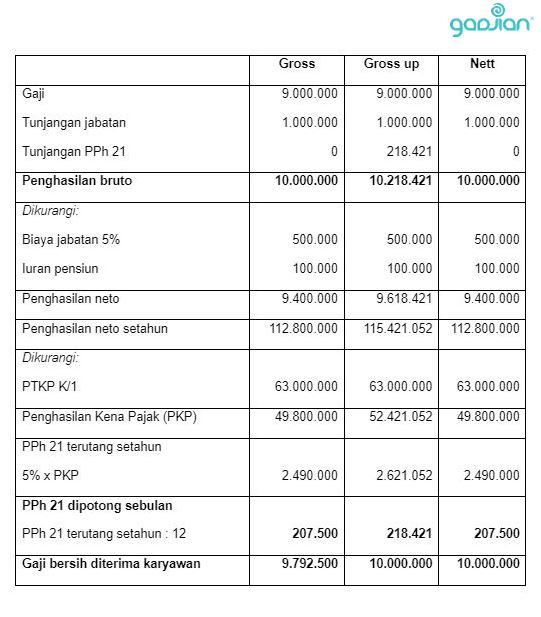

Perhitungan PPh 21 Menggunakan Tarif Pajak Baru Gadjian Blog Gadjian

Dasar pemotongan dan pengenaan PPh Pasal 21 atas penghasilan yang diterima atau diperoleh Tuan Arya adalah sebesar 50% x Rp7.000.000 = Rp3.500.000. Besarnya pemotongan PPh Pasal 21 atas penghasilan yang diterima atau diperoleh Tuan Arya adalah sebesar 5% x Rp3.500.000 = Rp175.000. PT Tips Pajak Media dan Tuan Arya harus melakukan hal-hal ini:

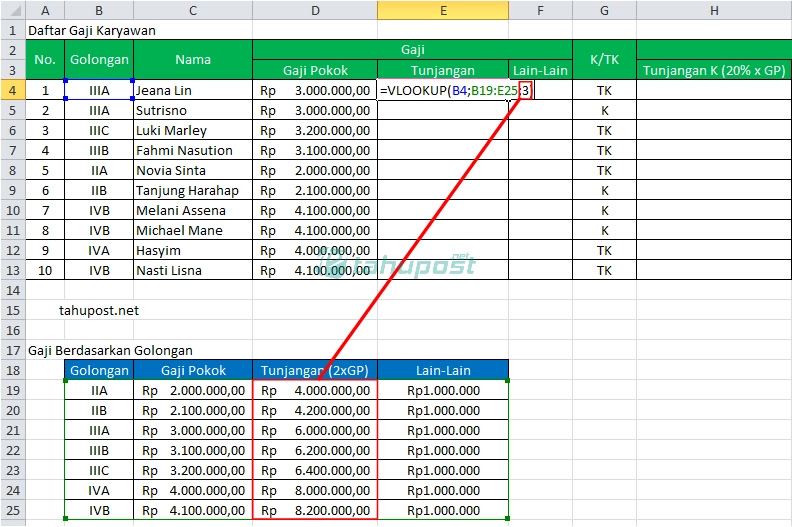

Cara Menghitung Pajak Penghasilan (PPh 21) di Ms. Excel TahuPost

Petunjuk umum PER-16/PJ/2016 dan contoh perhitungan PPh Pasal 21 atas Pegawai Tetap atas gaji.. jasa produksi, dan sebagainya. Contoh PPh Pasal 21 atas Penghasilan Tidak Teratur Berupa Bonus.. Karena gaji plus PPh Pasal 21. Cara menghitungnya bisa dipelajari di gadjian.com.

Pph Pasal 21 Penjelasan Dan Cara Menghitungnya INONO.ICU

Penghitungan PPh 21 bagi Pegawai Tidak Tetap (Kode Objek: 21-100-03) yang tertuang dalam Peraturan Direktur Jenderal Pajak No 16/PJ/2016 dan Peraturan Menteri Keuangan No102/PMK.03/2016 dapat disederhanakan sebagai berikut : 3. Bukan Pegawai ; Bukan pegawai yang menerima atau memperoleh penghasilan sehubungan jasa, antara lain meliputi :

Pph Pasal 21 Penjelasan Dan Cara Menghitungnya INONO.ICU

Karena penghasilannya masih di bawah Rp250 ribu per hari, maka perhitungan PPh Pasal 21 menggunakan tarif efektif 0%. Sehingga perhitungan pajak penghasilan pasal 21 atas penghasilan harian Tuan D sebesar: = Tarif efektif harian x Penghasilan bruto harian. = 0% x Rp200 ribu. = 0% x Rp200 ribu. = Rp0.

Pph Pasal 21 Penjelasan Dan Cara Menghitungnya Rezfoods Resep Masakan Indonesia

PPh Pasal 21 atas penghasilan yang diterima oleh mantan pegawai dihitung dengan tarif sesuai Pasal 17 UU PPh dengan penghasilan bruto. Tarif yang berlaku adalah sebagai berikut: Penghasilan bruto yang menjadi dasar pengenaan pajak adalah sebesar jumlah penghasilan yang dibayarkan pada satu masa pajak. Perlu dicatat, berbeda dengan ketentuan.

Cara Menghitung PPh 21 Karyawan Tetap Blog Gadjian

Aturan Perhitungan PPh 21 Karyawan. Mulai 1 Januari 2024, cara menghitung pajak penghasilan PPh Pasal 21 karyawan mengalami perubahan. Pemerintah menerapkan tarif baru yang disebut tarif efektif rata-rata (TER), yang terdiri atas tarif efektif bulanan dan tarif efektif harian. Ketentuan tarif dan prinsip kesederhanaan dalam pemotongan PPh Pasal.

Cara Hitung Pph 21 Terbaru

Pada intinya, setiap penghasilan atas pemberian jasa yang diterima oleh tenaga ahli akan dikenakan jenis Pajak Penghasilan (PPh) Pasal 21. Tarif PPh tenaga ahli yang dikenakan merujuk pada tarif dalam UU HPP. Sementara DPP untuk PPh Pasal 21 tenaga ahli adalah 50% dari penghasilan bruto dalam satu masa pajak yang tidak dihitung secara kumulatif.