Cara Menghitung Ppn Pembelian Barang Riset

Rumus Cara Menghitung PPN Barang: Tarif PPN= DPP (Dasar Pengenaan Pajak) x Harga produk : Jasa. Untuk memudahkan dalam mengimplementasikan, berikut ini contoh kasus yang akan memudahkan pemahaman. Contoh 1: Jono berada dalam sebuah kedai kopi dan telah melakukan pemesanan minuman.

5 Cara Menghitung Ppn Dan Pph Yang Benar Beserta Contohnya Mudah Dan Riset

7. Cara menghitung PPh. 8. Objek dan dasar hukum PPh. Sebagai warga negara Indonesia yang baik, kamu berkewajiban untuk membayar pajak dengan tepat waktu. Pajak sendiri memiliki berbagai macam jenis, seperti PPN dan PPh yang sudah tidak asing bagi beberapa orang. PPN dan PPh memiliki objek dan tarif yang berbeda-beda.

Pdf Analisis Penerapan Ppn Dan Pph Pasal Atas Pengadaan Barang Di My XXX Hot Girl

Ilustrasi. JAKARTA, DDTCNews - Menteri Keuangan Sri Mulyani Indrawati resmi merilis peraturan mengenai penunjukan pihak lain sebagai pemungut pajak atas transaksi pengadaan barang dan/atau jasa melalui sistem informasi pengadaan pemerintah. Peraturan yang dimaksud adalah Peraturan Menteri Keuangan (PMK) No. 58/PMK.03/2022.

Cara Terbaru Menghitung PPN dan PPh Pembelian Barang OnlinePajak

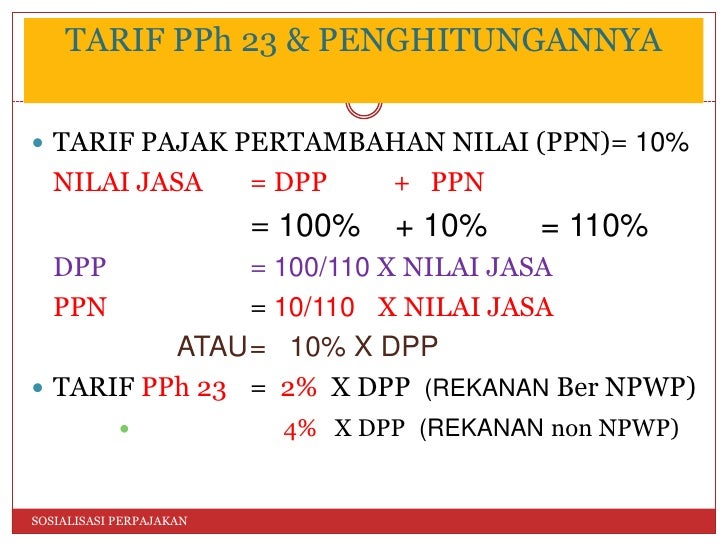

Sesuai keterangan di atas, pembelian tersebut akan dikenakan PPN sebesar 11% dan PPh Pasal 22 sebesar 1,5%. Cara menghitungnya: Dasar Pengenaan Pajak (DPP) = 100/111 x Rp 14.540.000 = Rp 13.099.099. PPN yang dipungut = 11% x Rp 13.099.099 = Rp 1.440.900. PPh Pasal 22 = 1,5% x Rp 13.099.099 = Rp 196.486. Ya, itulah cara menghitung pajak PPN dan.

Pembahasan Cara Menghitung Pajak PPN dan PPh Beserta Contoh Soal Kelas 7 SMP YouTube

Dengan banyaknya mekanisme penghitungan tersebut, Ortax menghadirkan kalkulator PPN sederhana dan mudah digunakan, sehingga dapat membantu Anda menghitung PPN dengan cepat. Kalkulator ini dilengkapi dengan pilihan untuk memasukan DPP Nilai Lain, serta konfigurasi tarif untuk PPN Besaran Tertentu. Publication Date: April, 2022.

Cara Menghitung Pajak Ppn Belanja Barang Delinewstv

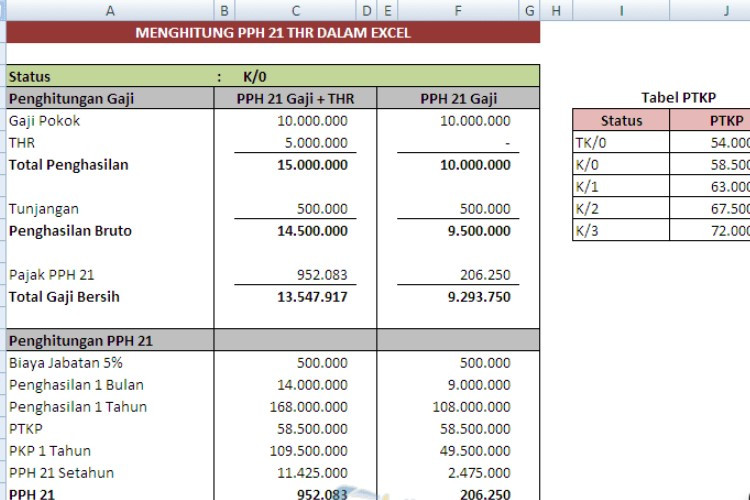

Jika Penghasilan Tidak Kena Pajak karena belum menikah dan tanggungan = Rp55.000.000, maka: DPP PPh 21 = Penghasilan Netto - Penghasilan Tidak Kena Pajak. DPP PPh 21 = Rp171.000.000 - Rp55.000.000. DPP PPh 21 = Rp116.000.000. Jadi, Dasar Pengenaan Pajak untuk PPh 21 dari A sebesar Rp 116.000.000.

Sembilan Bintang Amp Partners Cara Menghitung Ppn Dan Pph Pembelian Barang Riset

Hal ini diatur secara langsung dalam Peraturan Menteri Keuangan Nomor 58/PMK.03/2022 (PMK-58/2022). Pemerintah melalui PMK-58/2022 menunjuk pihak lain sebagai pemungut Pajak Pertambahan Nilai (PPN) atas transaksi pengadaan barang dan jasa yang dilakukan oleh Rekanan. Pihak Lain diartikan sebagai Marketplace Pengadaan atau Ritel Daring Pengadaan.

Cara Membuat Nota tercepat dalam menghitung PPN dan PPh 22 pajak belanja barang dengan excel

Pajak Penghasilan (PPh) Pasal 21 (Kode: 411121) Pengertian PPh Pasal 21 PPh atau Pajak Penghasilan adalah pajak yang dikenakan atas penghasilan berupa gaji, honorarium, upah, tunjangan, dan pembayaran lain yang diterima atau diperoleh Wajib Pajak Orang Pribadi dalam negeri sehubungan dengan pekerjaan atau jasa, jabatan, dan kegiatan.

5 Cara Menghitung Ppn Dan Pph Yang Benar Beserta Contohnya Mudah Dan Hot Sex Picture

Pajak pertambahan nilai (PPN) dikenakan atas transaksi jual beli barang dan jasa kepada wajib pajak orang pribadi atau badan. Dalam UU 7/2021 tarif PPN naik dari 10% menjadi 11% dan mulai berlaku tanggal 1 April 2022. Adapun cara menghitung PPN yaitu mengalikan tarif PPN 11% dengan dasar pengenaan pajak yang meliputi harga jual, penggantian, nilai impor, nilai ekspor, atau nilai lain.

Cara Hitung DPP PPN tarif terbaru 11 YouTube

Berarti, atas pembelian barang ini dikenakan PPN 11% dan PPh Pasal 22 sesuai dengan keterangan di atas. Cara menghitungnya: Dasar Pengenaan Pajak (DPP) = 100/111 x Rp14.540.000 = Rp13.099.099. PPN yang dipungut = 11% x Rp13.099.099 = Rp1.440.900. Sedangkan, cara menghitung PPh pembelian barang (PPh Pasal 22) adalah:

Cara Menghitung Ppn Dan Ppnbm Riset

Peraturan Menteri Keuangan Nomor 58/PMK.03/2022 Tahun 2022 tentang Penunjukan Pihak Lain sebagai Pemungut Pajak dan Tata Cara Pemungutan, Penyetoran, dan/atau Pelaporan Pajak yang Dipungut oleh Pihak Lain atas Transaksi Pengadaan Barang dan/atau Jasa melalui Sistem Informasi Pengadaan Pemerintah. T.E.U. Indonesia, Kementerian Keuangan.

Cara Menghitung DPP PPN dan PPH 22 pada Ms Excel YouTube

Klik ikon pensil pada faktur pajak yang ingin Anda laporkan. Klik menu "SPT Post" untuk menghitung PPN yang akan dilaporkan. Jika wajib untuk melakukan pembayaran, silakan klik Bayar. Jika sudah membayar, masukkan NTPN dengan klik "Lapor". Anda juga dapat melakukan pembayaran SPT Masa PPN maupun di OnlinePajak.

Wajib Paham, ini Cara Menghitung Pajak PPN dan PPh Pembelian Barang! Blog

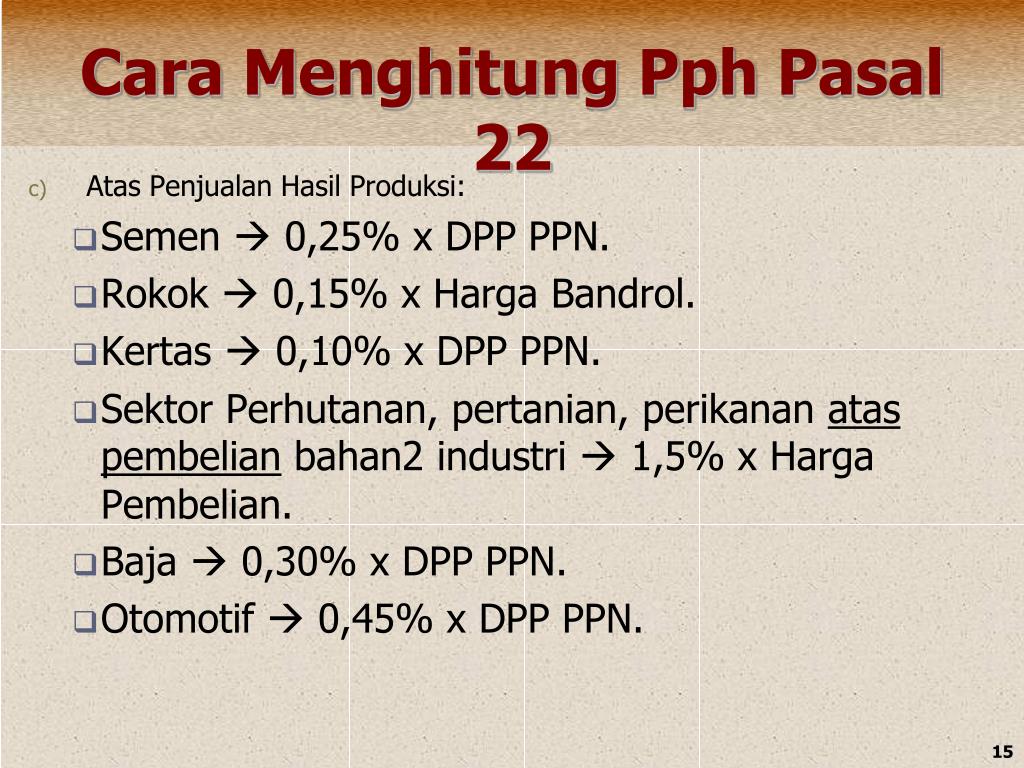

Berikut ini besaran pungutan PPh Pasal 22, yaitu: Atas impor: yang menggunakan Angka Pengenal Importir (API) = 2,5% x nilai impor; non-API = 7,5% x nilai impor; yang tidak dikuasai = 7,5% x harga jual lelang. Atas pembelian barang yang dilakukan oleh DJPB, Bendahara Pemerintah, BUMN/BUMD = 1,5% x harga pembelian (tidak termasuk PPN dan tidak.

Cara Menghitung Pph Dengan Pajak 10 Persen Di Excel Warga.Co.Id

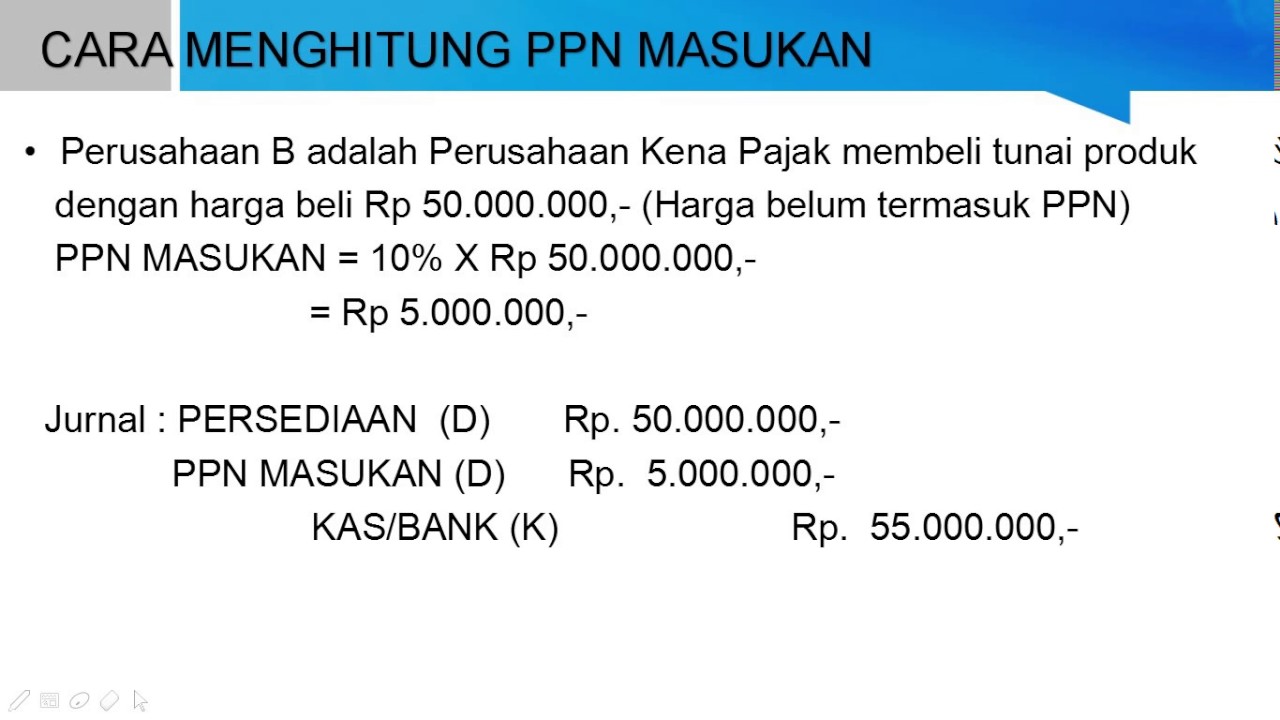

Berarti, atas pembelian barang ini dikenakan PPN dan PPh Pasal 22 sesuai dengan keterangan di atas. Cara menghitungnya: Dasar Pengenaan Pajak (DPP) = 100/110 x Rp4.400.000 = Rp4.000.000 PPN yang dipungut = 10% x Rp4.000.000 = Rp400.000 Sedangkan, cara menghitung PPh pembelian barang (PPh Pasal 22) adalah: DPP = Rp4.000.000

Cara Menghitung Pajak Ppn Dan Pph Pembelian Barang Homecare24

PPh pembelian barang dan/atau bahan-bahan untuk keperluan kegiatan usaha yang dilakukan oleh Instansi Pemerintah (lebih dari Rp 2 juta), BUMN dan badan usaha tertentu (lebih dari Rp 10 juta). Atas transaksi tersebut dikenakan tarif sebesar 1,5% dari harga pembelian tidak termasuk Pajak Pertambahan Nilai (PPN).

Cara Menghitung Ppn Dan Pph Yang Benar Beserta Contohnya Mudah Dan My Riset

Ada dua bentuk bukti pungutan PPN atas jasa konstruksi. Pertama, faktur pajak standar dan kedua adalah Surat Setoran Pajak (SSP). Berikut ini merupakan tata cara pengisian SSP yang harus dilampirkan saat melakukan pungutan PPN atas jasa konstruksi : Cantumkan NPWP Rekanan (perusahaan yang melakukan jasa konstruksi) pada kolom NPWP.